Sífellt fleira ungt fólk með neysluskuldir á bakinu

Vaxandi hópur ungs fólks er að hefja sitt fjárhagslega sjálfstæða líf með neysluskuldir í farteskinu. Með fjölgun lánveitenda og rafrænna lánsmöguleika er auðveldara að taka fjölda skyndilána á stuttum tíma og því margir sem steypast í skuldir hratt. Gífurleg aukning hefur orðið í yngsta aldurshópnum sem leitar sér aðstoðar hjá umboðsmanni skuldara og segir embættið því nauðsynlegt að grípa til aðgerða vegna skyndilána.

Á undanförnum árum hefur orðið gífurleg aukning í aldurshópnum 18 til 29 ára sem leitar til Umboðsmanns skuldara vegna alvarlegs fjárhagsvanda en 79 prósent þeirra eru með svokölluð skyndilán. Þá er ekki aðeins verið að tala um hin víðfrægu smálán heldur býður nú fjöldi fjártæknifyrirtækja og banka upp á svokölluð skyndilán. Það eru lán sem tekin eru rafrænt og eiga það sameiginlegt að einfalt er að sækja um þau á hvaða tíma sólarhrings og eru þau afgreidd afar skjótt. Kostnaður slíkrar lántöku getur orðið mjög hár og hefur fólk steypst í skuldir hratt með töku margra slíkra lána á stuttum tíma.

Umboðsmaður skuldara hefur kallað eftir aðgerðum vegna vaxandi vanda fólks vegna skyndilána hér á landi. Starfshópur um endurskoðun á starfsumhverfi smálánafyrirtækja hefur einnig skilað umhverfismála-, iðnaðar- og nýsköpunarráðherra tillögum til úrbóta. Þá er meðal annars lagt til að efla fjármálalæsi í grunnskólum og takmarka markaðssetningu skyndilána en henni er beint í miklum mæli að yngri kynslóðinni ásamt öðrum viðkvæmum hópum. Auk þess er lagt til að setja á laggirnar miðlægan skuldagrunn.

Síversnandi skuldastaða ungs fólks

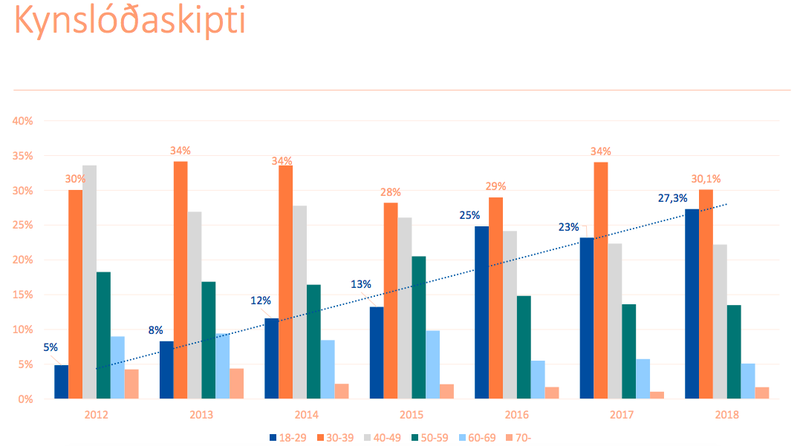

Umsóknum um fjárhagsaðstoð hefur fjölgað í heildina hjá Umboðsmanni skuldara undanfarin ár og þá sérstaklega hjá aldurshópnum 18 til 29 ára. Sá aldurshópur hefur farið úr því að vera 5 prósent umsækjenda um fjárhagsaðstoð hjá embættinu árið 2012 í 27 prósent árið 2018. Umboðsmaður skuldara segir það vera verulegt áhyggjuefni að enn skuli fjölga í hópi umsækjenda á þessum aldri.

Í þeim aldurshópi voru 79 prósent umsækjenda með skyndilán. Umboðsmaður skuldara hefur skilgreint skyndilán sem þau lán sem tekin eru á vefsíðum eða með notkun smáforrita í farsímum. Þau eiga það sameiginlegt að einfalt er að sækja um þau og eru þau afgreidd afar skjótt. Bæði getur verið um að ræða lán sem tekið er samhliða kaupum á vöru eða þjónustu en einnig lán þar sem ákveðin fjárhæð er lögð inn á reikning lántaka með stuttum lánstíma. Samkvæmt embættinu eiga þeir einstaklingar sem leituðu til þeirra það sameiginlegt að hafa tekið fjölda skyndilána á stuttum tíma og komið sér í töluverðar skuldir. Á árinu 2018 var hlutfall skyndilána 22 prósent af heildarfjárskuldbindingu þessa hóps.

Smálán heyra ekki sögunni til

Eftir efnahagshrunið árið 2008 birtust á sjónarsvið landsmanna smálánafyrirtæki sem buðu upp á svokölluð SMS-lán. Fyrirtækin lánuðu lágar upphæðir til skamms tíma. Kostnaður vegna lánanna gat verið gríðarlega hár en fyrir 10.000 króna lán hjá smálánafyrirtækinu Kredia voru nafnvextir á ársgrundvelli tæp 608 prósent. Í viðtali við Morgunblaðið í október 2009 sagði Leifur Haraldsson, þáverandi forstjóri Kredia, að litið væri á þessa þóknun sem lántökukostnað fremur en vexti.

Eftir mikla opinbera og gagnrýna umræðu um starfsemi og „ofurvexti“ smálánafyrirtækja voru í nóvember 2013 samþykkt lög um neytendalán á Alþingi. Með þeim voru starfseminni settar skorður og þak sett á þann kostnað sem lánveitandi má leggja á lánin. Í nýlegri skýrslu starfshóps nýsköpunar-, iðnaðar- og ferðamálaráðherra um endurskoðun á starfsumhverfi smálánafyrirtækja er greint frá því að í fyrstu hafi smálánafyrirtæki, sem hófu starfsemi sína fyrir gildistöku laga um neytendalán, markvisst reynt að sniðganga ákvæði laganna, þó með takmörkuðum árangri.

Nú hafa þau hins vegar öll hætt starfsemi sinni hér á landi en vörumerki þessara smálánafyrirtækja lifa þó enn og þjónustan stendur íslenskum neytendum enn þá til boða í gegnum erlenda lögaðila. Í skýrslunni segir að ætla verði að ástæðu umrædds fyrirkomulags megi rekja til ófrávíkjanlegra reglna um hámark árlegrar hlutfallstölu kostnaðar í neytendalánslögum. Því hafi það að færa þjónustuna til útlanda verið enn ein leiðin til að komast hjá fyrrgreindu kostnaðarþaki.

Aðgengi að lánum mun sjálfvirkara og auðveldara

Með tilkomu smálána átti sér stað aukin sjálfvirknivæðing í lánastarfsemi hér á landi sem er þó einnig alþjóðleg þróun. Mikil fjölgun hefur orðið á fyrirtækjum sem bjóða nú upp lögleg neytendalán, eða svonefnd skyndilán, þar sem hægt er að fá lán rafrænt á bilinu frá nokkrum tugum þúsunda til nokkurra milljóna króna og fá það nánast samstundis eða innan sólarhrings. Meðal þeirra fyrirtækja eru fjártæknifyrirtæki líkt og Aur, Netgíró og Framtíðin en Framtíðin býður nú einnig upp á rafrænt fasteignalán. Auk þess bjóða nú Arion banki og Íslandsbanki upp á rafræn skammtímalán sem hægt er sækja um í gegnum síma eða tölvu og fá það greitt nánast samstundis eða innan sólarhrings.

Skyndilán bera að jafnaði háa vexti enda oftast tekin til skamms tíma en auk þess fylgja þeim lánum ýmis gjöld og kostnaður, til dæmis lántökugjald og greiðslugjald. Kostnaðurinn við lánin getur því verið gríðarlega hár án þess að neytandi átti sig á því. Því er notuð árleg hlutfallstala kostnaðar, ÁHK, sem er prósentutala þar sem allur árlegur kostnaður af láninu er settur í eina prósentutölu. Á vefsíðunni Aurbjörg er hægt að bera saman ÁHK skammtímalán en algengt er að ársvextir skammtímalána geti verið kringum 10 til 13 prósent en við það bætist til að mynda 4 prósent lántökugjald og annar kostnaður líkt og greiðslugjald. Við það getur árleg hlutfallstala kostnaðar farið allt upp í 40 til 50 prósent en í neytendalánslögum kemur fram að ÁHK megi ekki vera hærra en 50 prósent að viðbættum stýrivöxtum.

Árlegur hlutfallslegur kostnaður breytist einnig eftir tíma, fjárhæð lánsins sem og lánshæfismati lántaka. Samkvæmt neytendalögum ber lánveitendum að óska eftir lánshæfismati lántaka og býðst neytendum skammtímalána mismunandi kjör eftir því í hvaða lánshæfisflokki neytandi er. Ásta Sigrún Helgadóttir sem gegnir embætti Umboðsmanns skuldara segir í samtali við Kjarnann að neytendur átti sig því oft ekki á heildarkostnaði skyndilána. Neytendum birtast fyrst bestu mögulegu kjör neytendalána eða fyrir þá lántaka sem eru í lánshæfisflokki A en Ásta Sigrún bendir á að meirihluti þeirra aðila sem taki skyndilán eru ekki í A flokki. Mismunandi er eftir fyrirtækjum hvar í ferlinu hægt sé að nálgast slíkar upplýsingar, en oft sé það ekki fyrr en á lokastigum lántökunnar þegar lánhæfismat er staðfest.

Má ekki gleyma að greiðsluerfiðleikar eru alvarlegt vandamál

Með fjölgun lánveitenda verður æ auðveldara að taka lán en einnig auðveldara að taka mörg lán á stuttum tíma. Í mörgum tilfellum nýrra fjártæknifyrirækja er engri viðskiptasögu að dreifa á milli einstaklinga og lánveitanda. Í bönkum er hægt að byggja lánshæfismat einstaklinga út frá forsendum um skilvísi lántaka, viðskiptasögu og taka tillit til launa áður en til dæmis skyndilán eru veitt. Fyrirtæki geta sótt lánshæfismat lántakenda til Creditinfo en þar fást ekki upplýsingar um önnur skammtímalán nema lántaki hafi lent á vanskilaskrá.

Ásta Sigrún segir að því sé hægt að taka mörg skyndilán hjá mismunandi fyrirtækjum á stuttum tíma og skuldsetning neytenda geti því átt sér stað gríðarlega hratt. Hjá þeim hópi sem leitar til Umboðsmanns skuldara segir hún að algengt sé að fólk hafi lent í vítahring og tekið skyndilán til að borga önnur skyndilán og steypst því gríðarlega hratt í miklar skuldir.

Ásta Sigrún segir að því sé hægt að taka mörg skyndilán hjá mismunandi fyrirtækjum á stuttum tíma og skuldsetning neytenda geti því átt sér stað gríðarlega hratt. Hjá þeim hópi sem leitar til Umboðsmanns skuldara segir hún að algengt sé að fólk hafi lent í vítahring og tekið skyndilán til að borga önnur skyndilán og steypst því gríðarlega hratt í miklar skuldir.

Ásta Sigrún bendir jafnframt á að því megi ekki gleyma að greiðsluerfiðleikar séu mjög alvarlegt vandamál. Hún minnir á að þeir einstaklingar sem leiti til Umboðsmanns skuldara sé aðeins brot af þeim sem lenda í fjárhagsvanda vegna skuldsetningar og embættið sé í raun einskonar bráðamóttaka og margir finni aðrar leiðir til að leysa úr fjárhagsvanda. Því séu tölur embættisins jafnvel aðeins toppurinn á ísjakanum.

Svipaða þróun má sjá á nýskráningum á vanskilaskrá Creditifno en þeim hefur farið fjölgandi hjá síðustu mánuðum eftir stöðuga fækkun árin á undan. Í mars 2019 voru tæplega nítján þúsund manns á vanskilaskrá, þar af eru yfir þúsund manns á aldrinum 21 til 24 ára og 166 ungmenni á aldrinum 18 til 20 ára. Að lenda á vanskilaskrá getur haft afleiðingar til langs tíma en Creditinfo hefur heimildir til að nota fyrrum skráningar við gerð lánshæfismats í allt að fjögur ár.

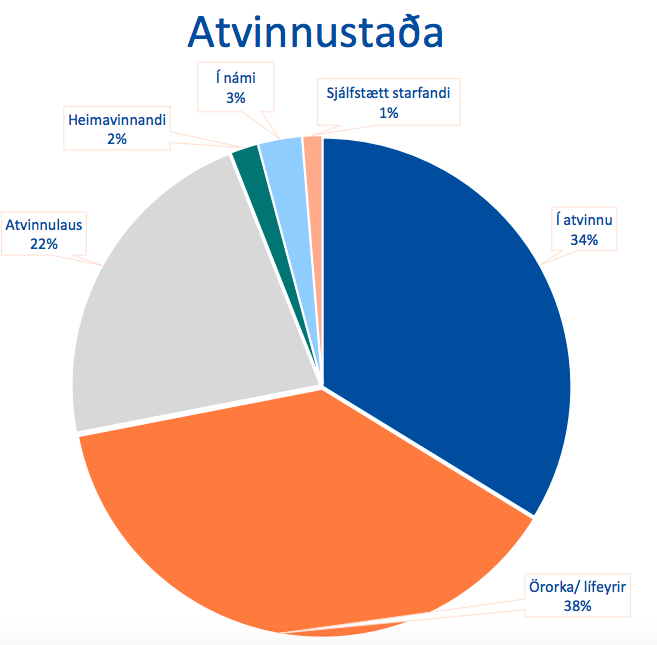

Samkvæmt greiningu Umboðsmanns skuldara er meirihluti umsækjenda um fjárhagsaðstoð einstaklingar eða einstæðir foreldrar. Jafnframt er meirihluti þeirra sem sækja um aðstoð oft í viðkvæmri fjárhagslegri stöðu. Meirihluti umsækjanda er á leigumarkaði og með lágar tekjur en meðaltekjur umsækjanda eru nettó 335.132 krónur á mánuði. Þá eru eru 34 prósent umsækjenda í vinnu, 38 prósent á örorku eða lífeyri, 22 prósent atvinnulausir og 3 prósent í námi.

Kanna hvort að takmarka eigi markaðssetningu

Umboðsmaður skuldara hefur því kallað eftir aðgerðum í ljósi þess að sífellt fleiri lenda í vanda vegna skyndilána og þá sérstaklega ungt fólk. Í tilkynningu frá embættinu í mars síðastliðnum lagði embættið til þrjár aðgerðir til að spyrna við þessari þróun. Í fyrsta lagi að kannað yrði hvort að setja eigi skorður á markaðssetningu skyndilána.

Embættið segir að markaðssetning skyndilána sé öflug og áberandi og í miklum mæli beint að yngri kynslóðinni með áherslu á auðvelt aðgengi. Á vefsíðu Aurs, eitt þeirra fyrirtækja sem býður upp á skyndilán, segir til dæmis „Þú færð Aur lán samstundis. Það er alltaf opið og engin þörf á að mæta og skrifa undir.“ Annað dæmi er að á heimasíðu Íslandsbanka segir: „Þarftu að eiga fyrir óvæntum útgjöldum? Nú geturðu fengið lán í kortaappinu á örfáum mínútum.“

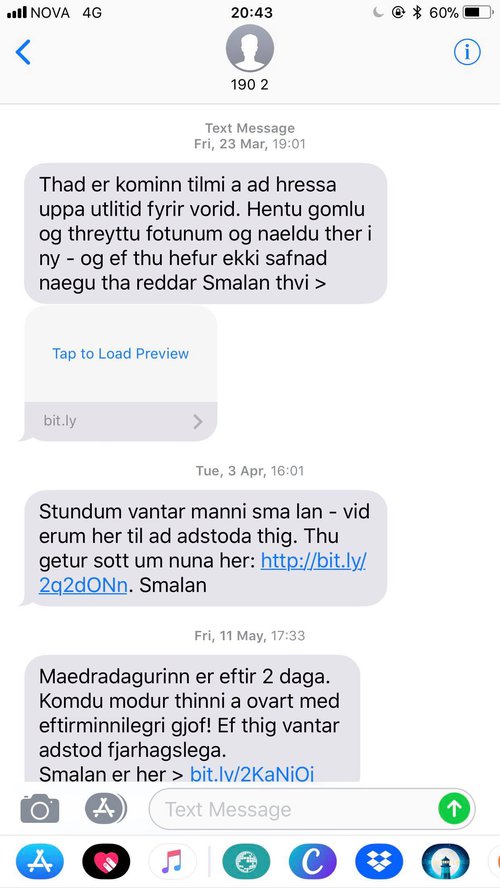

Í fyrrnefndri skýrslu starfshóps um smálánafyrirtæki var meðal annars fjallað um ágenga og óumbeðna markaðssetningu í gegnum SMS-skilaboð í boði smálánafyrirtækja. Reynt hefur á lögmæti þess háttar óumbeðinna skilaboða frá Hraðpeningum, 1909, mula.is og smalan.is, en úrskurðarnefnd fjarskipta- og póstmála komst að þeirri niðurstöðu í fyrra að brotið hefði verið gegn 46. gr. fjarskiptalaga eftir að neytendur höfðu óskað eftir því að sms-sendingum yrði hætt.

Í fyrrnefndri skýrslu starfshóps um smálánafyrirtæki var meðal annars fjallað um ágenga og óumbeðna markaðssetningu í gegnum SMS-skilaboð í boði smálánafyrirtækja. Reynt hefur á lögmæti þess háttar óumbeðinna skilaboða frá Hraðpeningum, 1909, mula.is og smalan.is, en úrskurðarnefnd fjarskipta- og póstmála komst að þeirri niðurstöðu í fyrra að brotið hefði verið gegn 46. gr. fjarskiptalaga eftir að neytendur höfðu óskað eftir því að sms-sendingum yrði hætt.

Umrædd vörumerki eru þó enn í rekstri annars lögaðila og vefsíður eru skráðar á dönsk lén. Samkvæmt skýrslu starfshópsins viðheldur viðkomandi aðili sömu markaðssetningu í gegnum SMS-skilaboð og úrskurðarnefnd fjarskipta- og póstmála úrskurðaði að það bryti í bága við lög.

Aftur á móti segir í skýrslu starfshópsins að ekki hafi verið könnuð sérstaklega markaðssetning á löglegum neytendalánum. Í skýrslunni er þó fjallað um lagasetningu um markaðssetningu skyndilána í Noregi og Svíþjóð. Í Svíþjóð er kveðið á um hóflega markaðssetningu og samkvæmt lagasetningu þar í landi er kveðið á um að ef neytendalán eru með háan árlegan hlutfallslegan kostnað, ÁHK, þá beri lánveitanda að veita neytanda sérstakar upplýsingar um áhættuna sem fylgir lántökunni. Í norskum lögum er hins vegar lagt bann við því að setja fram upplýsingar um hversu auðvelt sé að taka lán. Til dæmis hversu hratt hægt sé að fá lán, hversu hratt megi búast við að fá svar við fyrirspurn um lán, hversu einfalt umsóknarferlið sé og svo framvegis.

Miðlægur skuldagrunnur og fjármálafræðsla

Umboðsmaður skuldara lagði einnig til að settur yrði á fót miðlægur skuldagrunnur. Ljóst er – líkt og fjallað var um hér að ofan – að einstaklingar geta auðveldlega tekið mörg lán á stuttum tíma hjá ólíkum þjónustuaðilum og þannig skuldsett sig langt umfram greiðslugetu. Því telur Umboðsmaður að með því að skrá skuldastöðu einstaklinga væri hægt að koma í veg fyrir að sami einstaklingur tæki mörg lán hjá ólíkum aðilum með ofangreindum afleiðingum. Slík skráning myndi auk þess veita yfirsýn yfir umfang útlána af þessu tagi sem ekki er fyrir hendi í dag. Ásta Sigrún segir að því væri slíkur miðlægur gagnagrunnur hagsmunamál fyrir ríkið, lánveitendur og lántakendur. Hún bendir jafnframt á að aðkoma löggjafans sé nauðsynleg en að fyrirmyndir um slíkan skuldagrunn megi finna erlendis, bæði ríkis- og einkarekna.

Enn fremur bendir Umboðsmaður skuldara á að til þess að ungt fólk hefji ekki sitt fjárhagslega sjálfstæða líf með neysluskuldir á bakinu þá verði að tryggja að einstaklingar hafi forsendur til að taka upplýstar ákvarðanir í fjármálum. Því telur Umboðsmaður að mennta- og velferðarkerfið, fjármálafyrirtæki og fleiri aðilar þurfi að vinna saman til að tryggja samræmda fjármálafræðslu barna og ungmenna og að sú fræðsla þurfi að byrja snemma. Starfshópur ferðamála-, iðnaðar- og nýsköpunarráðherra fjallaði einnig um bætt fjármálalæsi í tillögum sínum og lagði hópurinn til að fundinn verði staður í námskrá fyrir fjármálafræðslu í grunnskólum.

Í skýrslu starfshópsins er auk þess lagt til að gerðar verði kröfur um aukna upplýsingagjöf lánveitenda sem ekki eru eftirlitsskyldir til eftirlitsaðila. Hópurinn lagði auk þess til að lögum verði breytt þannig að neytandi verði ekki krafinn um greiðslu vaxta og kostnaðar af láni ef skilmálar lánsins brjóta í bága við lögbundið hámark á árlegri hlutfallstölu kostnaðar, þar á meðal ef lánið er tekið hjá erlendum lögaðilum. Hópurinn lagði til fjölda annarra tillöga að úrbótum en þær má finna hér. Í tilkynningu frá atvinnuvega- og nýsköpunarráðuneytinu í mars síðastliðnum kom fram að unnið yrði áfram með tillögur starfshópsins í samráði við þar til bærra aðila og stofnana.

Í skýrslu starfshópsins er auk þess lagt til að gerðar verði kröfur um aukna upplýsingagjöf lánveitenda sem ekki eru eftirlitsskyldir til eftirlitsaðila. Hópurinn lagði auk þess til að lögum verði breytt þannig að neytandi verði ekki krafinn um greiðslu vaxta og kostnaðar af láni ef skilmálar lánsins brjóta í bága við lögbundið hámark á árlegri hlutfallstölu kostnaðar, þar á meðal ef lánið er tekið hjá erlendum lögaðilum. Hópurinn lagði til fjölda annarra tillöga að úrbótum en þær má finna hér. Í tilkynningu frá atvinnuvega- og nýsköpunarráðuneytinu í mars síðastliðnum kom fram að unnið yrði áfram með tillögur starfshópsins í samráði við þar til bærra aðila og stofnana.

Lesa

-

11. janúar 2023Vatn á myllu kölska

-

10. janúar 2023Vilja sjúga sand af hafsbotni í stórum stíl og flytja út

-

9. janúar 2023Fjármálaeftirlitið telur Íslandsbanka mögulega hafa brotið gegn lögum

-

8. janúar 2023Náttúra og umhverfi í forgang

-

8. janúar 2023Lífeyrissjóðir hafa ekki lánað meira verðtryggt á einum mánuði frá því fyrir faraldur

-

8. janúar 2023Sautján ár á milli ráðninga á konu í forstjórastóli hjá skráðu félagi

-

4. janúar 202314 félög lækkuðu í virði en fjöldi einstaklinga sem á hlutabréf þrefaldaðist á þremur árum

-

3. janúar 2023Vont vetrarveður en gæti verið (miklu) verra

-

2. janúar 2023Fréttablaðið hætt að koma inn um lúguna hjá fólki – Lestur hríðfallið og kostnaður aukist

-

2. janúar 2023Seðlabankinn gleymdi að telja séreignarsparnaðinn með í minnisblaði um greiðslubyrði