Óhætt er að segja að samkeppnisumhverfi í íslensku atvinnulífi hafi tekið miklum breytingum eftir sviptingar að undanförnu, sem rekja má til áætlunar stjórnvalda um losun fjármagnshafta og stöðugleikaframlaga frá slitabúum hinna föllnu banka. Íslenska ríkið á nú 98,2 prósent hlut í Landsbankanum, stærsta banka landsins, Íslandsbanka að fullu, Íbúðalánasjóð, Byggðastofnun og Lánasjóð íslenskra námsmanna (LÍN). Að auki á íslenska ríkið 13 prósent hlut í Arion banka, en bankinn er nú í söluferli og hafa nokkrir aðilar, innlendir og erlendir, sýnt því áhuga að kaupa bankann, samkvæmt upplýsingum frá slitabúi Kauþings. Þar á meðal eru innlendir lífeyrissjóðir, en fyrir liggur að söluandvirði bankans mun að stóru leyti renna í ríkissjóð.

Samkeppni milli ríkisstofnanna?

Þegar á heildina er litið, er ríkið með um 80 prósent

af grunnbankastarfseminni í landinu á sinni könnu, eftir að yfirtökuna á

Íslandsbanka. Það segir síðan sína sögu, að með yfirtökunni á Íslandsbanka

fylgdu einnig aðrar eignir, svo sem Lyfja og Heilsuhúsið, sem nú er formlega í

eigu í ríkisins.

Sú spurning vaknar, að með þessum miklu umsvifum ríkisins sé samkeppni nú í skötulíki, eða í minnsta kosti á veikum grunni byggð.

Kjarninn beindi spurningum varðandi þessi mál til Páls Gunnars Pálssonar, forstjóra Samkeppniseftirlitsins. Hann segir að fyrst beri að nefna, að yfirtaka ríkisins á Íslandsbanka feli í sér breytingar á yfirráðum sem tilkynnt hefur verið til Samkeppniseftirlitsins og eftirlitið sé nú að fjalla um. Þessi breyting á yfirráðum teljist samruni í skilningi samkeppnislaga. „Við blasir að eftir yfirtökuna eru tveir af hinum þremur stóru viðskiptabönkum landsins undir sama eignarhaldi og saman fara þessir bankar með verulega markaðshlutdeild á sviði ýmiss konar fjármálaþjónustu, sér í lagi á sviði innlánastarfsemi,“ segir Páll Gunnar.

Í viðræðum við stjórnvöld til að tryggja samkeppni

Páll Gunnar segir að Samkeppniseftirlitið sé nú í viðræðum við „nýjan eiganda“, það er ríkið eða stjórnvöld, um mögulegar aðgerðir til að tryggja að Íslandsbanki og Landsbankinn starfi sem sjálfstæðir keppinautar, með sama hætti og ef þeir væru undir óskyldu eignarhaldi. „Það hefur sem sagt verið til skoðunar til hvaða aðgerða sé unnt að grípa til þess að tryggja þetta, s.s. við val á stjórnendum og með fyrirmælum um eignarhaldið og starfshætti bankanna að öðru leyti. Þessi vinna er á lokastigi,“ segir Páll Gunnar.

Samkeppniseftirlitið hefur á undanförnum árum greint stöðuna fjármálamarkaði, út frá nokkrum sjónarhornum, í tengslum við mál sem eftirlitið hefur haft til skoðunar. Meðal þess sem eftirlitið hefur ítrekað bent á er mikil samþjöppun á viðskiptabankaþjónustu, meðal annars vegna falls margra sparisjóða, og síðan einnig mikinn rekstrarkostnað bankanna í samhengi við markaðsaðstæður á Íslandi og þá þjónustu sem er verið að veita.

Ekki góð reynsla af samrunum

Páll Gunnar segir að eftirlitið vari við því að leitað sé lausna með því að samrunum á milli stórra banka. „Alþjóðleg reynsla bendir til að samrunar viðskiptabanka skili sjaldnast þeim ábata eða hagræði sem stefnt er að. Nú, eftir að stóru sparisjóðirnir (og margir smærri) hafa að mestu leyti runnið inn í stóru viðskiptabankana, telur Samkeppniseftirlitið brýnast að stuðla að aukinni samkeppni á milli þessara banka innbyrðis og frá öðrum aðilum á fjármálamarkaði sem síðan skili sér í aukinni hagræðingu og bættum kjörum til viðskiptavina,“ segir Páll Gunnar. Hann nefnir sérstaklega að það sé vel hægt að „ráðast gegn samkeppnishindrunum“ með markvissum aðgerðum. „Það er t.d. hægt að gera með því að ráðast gegn samkeppnishindrunum, s.s. kostnaði og fyrirhöfn viðskiptavina við að færa viðskipti sín á milli banka (skiptikostnaður), beita íhlutun þar sem það á við vegna samkeppnishamlandi háttsemi á markaðnum, og beina tilmælum til stjórnvalda um umbætur í þeim tilvikum þar sem athafnir stjórnvalda kunna að veikja samkeppni á markaðnum.“Máli sínu til stuðnings nefnir Páll Gunnars sérstaklega að Samkeppniseftirlitið hafi farið yfir öll helstu sjónarmiðin sem uppi eru í þessum efnum, í skýrslum frá árinu 2011 og 2013. Fyrst í skýrslu sem ber nafnið Fjármálaþjónusta á krossgötum, og síðan í skýrslu sem ber heitið Samkeppni á bankamarkaði. Eftirlitið þekki því þau sjónarmið vel, sem nú þurfi að horfa til.

Í úrlausnum eftirlitsins á liðnum árum hefur það bent á tiltekin fákeppniseinkenni sem til staðar séu á viðskiptabankamarkaði. „Við vissar aðstæður þar sem fákeppni er til staðar getur skapast hætta á þögulli samhæfingu (e. tacit collusion) milli keppinauta sem getur verið mjög skaðleg fyrir viðskiptavini þótt hún sé ekki nauðsynlega ólögmæt. Kjöraðstæður fyrir slíka fákeppnishegðun er þegar fáir álíka stórir keppinautar sem eru líkir að uppbyggingu gnæfa yfir markaðnum, hafa góða yfirsýn yfir kjarnaþætti í starfsemi hvers annars (einkum um verð) og búa um leið við takmarkað samkeppnisaðhald frá öðrum keppinautum. Fyrirtæki sem starfa við slíkar aðstæður geta haft litla hvata til verðsamkeppni,“ segir Páll Gunnar.

Keppikefli að skapa virka samkeppni

Þegar staðan á fjármálamarkaði er eins og hún er nú, það er með sama eignarhaldið á um 80 prósent markaðarins og fáa valmöguleika fyrir neytendur þegar kemur að viðskiptabankaþjónustu, þá vakna spurningar um hvernig það sé hægt að ná fram virkri samkeppni. Páll Gunnar nefnir sérstaklega í þessu samhengi, að aðgerðir sem ýti undir það, að gera bankanna ólíkari hvor öðrum, geti skipti máli í þessu samhengi. „Aðgerðir sem miða að því að gera bankana ólíkari hver öðrum geta skipt máli í því sambandi, þar sem slíkt getur dregið úr hvötum til samhæfingar.“

Ríkið í lykilstöðu til að breyta kerfinu

Tækifærin til að bæta kerfið hafa sjaldan verið stærri en núna, þar sem ríkið getur tekið áhrifamiklar ákvarðanir, með það að leiðarljósi að örva samkeppni neytendum til hagsbóta, segir Páll Gunnar.

Hann segist horfa til þess að fjölbreytni í eignarhaldi á fjármálakerfinu muni styrkja það til lengdar, og eins þurfi að móta starfskjarastefnu meðal starfsmanna sem miði að langtímaárangri en ekki skammtímaávinningi. „Með núverandi eignarhaldi á fjármálakerfinu er ríkið í lykilstöðu til þess að hafa áhrif á þróun fjármálamarkaðar. Þannig getur ríkið t.d. tekið ákvarðanir um hvort bankarnir sem nú eru í eigu þess starfi áfram í óbreyttu horfi eða taki breytingum. Einnig getur skipt miklu máli hvernig staðið verði að sölu á eignarhlutum ríkisins (sem ætla verður að muni eiga sér stað að hluta eða að öllu leyti í framtíðinni). Að mati Samkeppniseftirlitsins má ætla að heppilegast væri að stefna að sem fjölbreyttustu eignarhaldi. Mikilvægast er þó að eftir sölu á eignarhlut ríkisins í bönkunum muni nýir eigendur reka starfsemina með langtímahagsmuni að leiðarljósi. Þannig taki hvers konar hvatakerfi stjórnenda og annarra starfsmanna jafnframt mið af langtímaárangri. Aðkoma erlendra banka að eignarhaldi á Íslandsbanka eða Landsbankanum kann að vera ákjósanleg í þessu ljósi,“ segir Páll Gunnar.

Fólk á að hafa auðvelt val

Eitt af sértækum atriðum sem skipta almenning miklu máli, er að auðvelda fólki að skipta um bankaþjónustu. Það skipti máli, að fólk geti valið um bestu þjónustuna á markaði hverrar vöru fyrir sig. Þá séu tækninýjungar í fjármálaþjónustu einnig til þess fallnar að opna á möguleikann á erlendri samkeppni, og mikilvægt sé að markaðurinn opnist meira en hann hefur þegar gert. „Um leið verður að horfa með gagnrýnum augum á hvers konar samstarf bankanna sem er til þess fallið að slæva samkeppni þeirra á milli. Sjálfir hafa bankarnir áhuga á að auka samstarf í bakvinnslu til að draga úr rekstrarkostnaði á grundvelli aukinnar stærðarhagkvæmni. Það er gott út af fyrir sig en til þess að viðskiptavinir bankanna fái notið stærðarhagkvæmninnar verður samkeppni á milli bankanna að vera virk. Jafnframt ber að hafa í huga að allt samstarf milli keppinauta á fákeppnismörkuðum getur verið til þess fallið að raska samkeppni. Á bankamarkaði hafa neytendur hag af því að bankarnir séu eins sjálfstæðir og unnt er. Þýðir þetta m.a. að viðskiptabankarnir verða að fara mjög varlega í allri sameiginlegri hagsmunagæslu,“ segir Páll Gunnar.

Hverju á fjármálakerfið að skila?

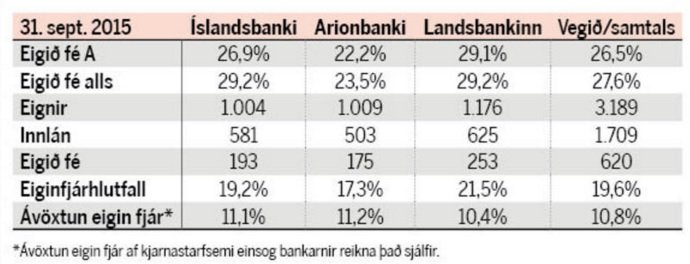

Hagnaður bankanna hefur verið mikill að undanförnu, og var yfir 100 milljarðar króna í fyrra. Frá hruni nemur hann um 500 milljörðum króna, og er eigið fé endurreistu bankanna þriggja nú meira en 650 milljarðar.

Páll Gunnar segir að mörgu að hyggja í þessu. Arðsemiskrafan til

fjármálakerfisins sé stórt og mikið hagsmunamál í þessu samhengi. Hvert er

markmiðið með fjármálakerfinu, og hvernig á það að nýtast samfélaginu? Þetta

séu stórar spurningar, sem þurfi að svara með stefnumörkun. „Að undanförnu hefur

talsvert verið fjallað um mikinn hagnað í starfsemi bankanna. Umhugsunarefni er

að þegar mikið eigið fé er bundið í starfsemi bankanna umfram lögbundnar

kvaðir, eins og verið hefur undanfarin ár, þurfa bankarnir að skila hærri

hagnaði (í krónum talið) til að mæta arðsemiskröfu eigenda sinna. Hér skiptir

augljóslega máli hver arðsemiskrafan er. Hættan er sú að bankar sem starfa í

fákeppnisumhverfi séu í stöðu til að skammta sér hagnað með setningu ýmissa

þóknana og vaxta til að mæta þeirra arðsemiskröfu sem eigendur þeirra gera til

þeirra. Hafa ber þó í huga að talsverður hluti af hagnaði bankanna frá hruni hefur

stafað af endurmati á útlánum og ágóða af sölu eignarhluta,“ segir Páll Gunnar,

og bætir við: „Að mati Samkeppniseftirlitsins er full ástæða til þess að

stjórnvöld séu á varðbergi gagnvart gjaldtöku bankanna. Minna má á í þessu

sambandi að Samkeppniseftirlitið hefur lagt til við Alþingi að kveðið verði á

um það í væntanlegum lögum um fasteignalán að bönkunum verði óheimilt að

innheimta svokölluð lántökugjöld í formi forvaxta (hlutfalls af lánsfjárhæð).“

Ákvarðanir sem munu hafa áhrif

Í þessu samhengi, nefnir Páll Gunnar enn fremur fjögur stór mál sem Samkeppniseftirlitið hefur leitt til lykta á síðustu árum, og snú með einum eða öðrum hætti að grunnrekstri fjármálakerfisins, greiðslukortamiðlun og sameiginlegum rekstrarþáttum, eins og Reiknistofu bankanna. Málin eru eftirfarandi:- - Með ákvörðun nr. 4/2008 viðurkenndu Valitor (áður Greiðslumiðlun), Borgun (áður Kreditkort) og Fjölgreiðslumiðlun, sem voru í sameiginlegri eigu bankanna, alvarleg brot á samkeppnislögum sem í meginatriðum fólu í sér hindranir fyrir nýjan aðila að komast inn á greiðslukortamarkaði. Fyrirtækin gerðu sátt við eftirlitið um málið, greiddu rúmlega 800 m. kr. í stjórnvaldssekt og undirgengust ítarleg skilyrði sem ætlað var að ryðja úr vegi samkeppnishindrunum sem skilgreind voru í málinu.

- Í kjölfar þessa máls urðu breytingar á eignarhaldi þessara fyrirtækja og Seðlabankinn eignaðist Fjölgreiðslumiðlun (nú Greiðsluveitan). Kerfi Greiðsluveitunnar fela í sér mikilvæga gátt inn á íslenskan fjármálamarkað. Samkeppniseftirlitið fjallaði um yfirtöku Seðlabankans á fyrirtækinu og með sátt við samrunaaðila voru sett skilyrði sem tryggja eiga aðgang nýrra keppinauta að kerfum fyrirtækisins, sbr. ákvörðun eftirlitsins nr. 2/2011.

- - Með ákvörðun nr. 14/2012 setti Samkeppniseftirlitið Reiknistofu bankanna og eigendum hennar skilyrði sem tryggja eiga virkari samkeppni á fjármálamarkaði. Með þeim er bönkunum skapað talsvert svigrúm til að ná fram kostnaðarhagræði grunnkerfum fjármálaþjónustu, en að sama skapi komið í veg fyrir að starfsemi Reiknistofunnar feli í sér samkeppnishindranir fyrir nýja og smærri aðila sem vilja komast inn á eða vaxa á fjármálamarkaði. Jafnframt eiga skilyrðin að tryggja að önnur upplýsingatæknifyrirtæki geti boðið fjármálafyrirtækjum þjónustu sína í samkeppni við Reiknistofu bankanna. Hvorutveggja er mikilvægt fyrir framtíðarþróun fjármálamarkaðar.

- - Með ákvörðun nr. 8/2015, Breytingar á skipulagi og framkvæmd á greiðslukortamarkaði, var upplýst og bundinn endir á alvarlegar samkeppnishindranir á greiðslukortamarkaði. Arion banki, Íslandsbanki, Landsbankinn, Borgun og Valitor sættu málið við eftirlitið og viðurkenndu að tiltekin framkvæmd á greiðslukortamarkaði hefði ekki verið í samræmi við samkeppnislög. Jafnframt féllust þessir aðilar á að gera breytingar á starfsemi sinni og greiddu sektir, samtals að fjárhæð 1.620 milljónir kr. Féllust fyrirtækin á að undirgangast skilyrði sem ætlað er að leiða til mikilvægra breytinga á greiðslukortamarkaði. Megintilgangurinn með þeim er að stuðla að aukinni hagkvæmni í greiðslukortaþjónustu með því að skapa grundvöll fyrir sterkara aðhald viðskiptavina, stuðla að samkeppnislegu jafnræði keppinauta á sviði færsluhirðingar og greiðslukortaútgáfu, draga úr hættu á hagsmunaárekstrum í starfsemi fjármálafyrirtækja á greiðslukortamarkaði, og að öðru leyti stuðla að virkari samkeppni á sviði kortaútgáfu og færsluhirðingar.

„Áhrif þessara aðgerða eru ekki að fullu komin í ljós. Fyrir liggur þó t.d. að rótgrónum aðgangshindrunum hefur verið rutt úr vegi og miklar breytingar hafa orðið á aðkomu bankanna að greiðslukortamarkaði, sem vonandi munu hafa heppileg smitáhrif inn í aðra þætti fjármálaþjónustu,“ segir Páll Gunnar, að lokum.